Содержание статьи

- Страховка по кредиту — понятие и определение

- Законодательная база

- Исключения

- Обязательные и необязательные страховки

- Как уточнить условия страхования

- Как отказаться от страховки?

- Отказ от страховки при подписании договора

- Отказ от страховки при действующем кредите

- Досрочное погашение и возврат страховки

- Отказаться не получится, если…

- Пошаговая инструкция

- Расчет процентов по страховке

- Документы для обращения в суд

- Вероятность выиграть суд

- Рейтинг страховых компаний

- Что произойдет с кредитом?

Важно: Когда в прошлый раз менялся закон о кредитах? Послабление для заемщиков сделали с 1 июня 2016 года. Согласно утвержденным правилам по вопросам добровольного страхования отказаться от приобретенной страховки можно. Вся сложность заключается в том, как именно это сделать.

Страховка по кредиту — понятие и определение

Под словом «страховка» понимают страховой полис, который в случае кредита гарантирует банку (а не застрахованному лицу) возврат заемных средств. Он рассчитан на случай, когда заемщик сам по каким-то обстоятельствам не способен вернуть деньги. Кредитным организациям (банкам, а также МФО) это выгодно не только потому, что таким образом они снижают свои потери от невозвратов. Они получают проценты от продажи страховок и другие бонусы, зависящие от количества людей, пожелавших воспользоваться услугами страховой компании.

Под словом «страховка» понимают страховой полис, который в случае кредита гарантирует банку (а не застрахованному лицу) возврат заемных средств. Он рассчитан на случай, когда заемщик сам по каким-то обстоятельствам не способен вернуть деньги. Кредитным организациям (банкам, а также МФО) это выгодно не только потому, что таким образом они снижают свои потери от невозвратов. Они получают проценты от продажи страховок и другие бонусы, зависящие от количества людей, пожелавших воспользоваться услугами страховой компании. Важно: Как правило, страховой полис по кредиту представляет собой совокупность нескольких видов страхования.Если заемщик прекратил вносить платежи, долг за него погасит страховая компания. При этом обязательства застрахованного лица считаются выполненными. Необходимо, чтобы условия страхового договора были соблюдены. Например, если страховка была от потери работы, то выплаты положены только в случае, когда произошло сокращение коллектива, полная или частичная ликвидация компании без возможности перевода на другую должность с сохранением уровня зарплаты. Увольнение по собственному желанию под этот случай не подпадает.

Законодательная база

Отношения банков и заемщиков регулируются указаниями Банка России. Этими же постановлениями управляется и страховой рынок. Согласно решению от 01.06.2016 установлен «период охлаждения» сроком 5 рабочих дней. За это время можно отказаться от приобретенного страхового полиса, вернув обратно свои деньги. Знание закона не освобождает от необходимости читать договор. Некоторые банки сами устанавливают период, когда возможен возврат страховки. Он может быть и 10 дней, и больше, но меньше 5. Там же указываются, что возврат разрешен только в том случае, если за истекшее время не случилось ничего из списка, предусмотренного страховкой. Допустим, гражданин взял кредит, купил страховой полис, а на следующий день сломал ногу и лишился возможности вносить положенные платежи. Вернуть страховку в этом случае он не сможет. Решив отказаться от страховки, помните что период охлаждения отсчитывается от момента заключения кредитного договора с банком. День оплаты полиса не учитывается. Если договор заключен, а оплата сделана на 3 дня позже, то на его расторжение осталось всего 2 дня. Выходные не считаются. Читайте об этом подробнее в указе №41072 банка РФ. Если отказ оформлен правильно и своевременно, то страховая компания (а не банк-кредитор) по вашему заявлению должна:

Если отказ оформлен правильно и своевременно, то страховая компания (а не банк-кредитор) по вашему заявлению должна: - расторгнуть договор;

- возместить понесенные вами расходы;

- выполнить перевод денег в течение 10 дней.

Исключения

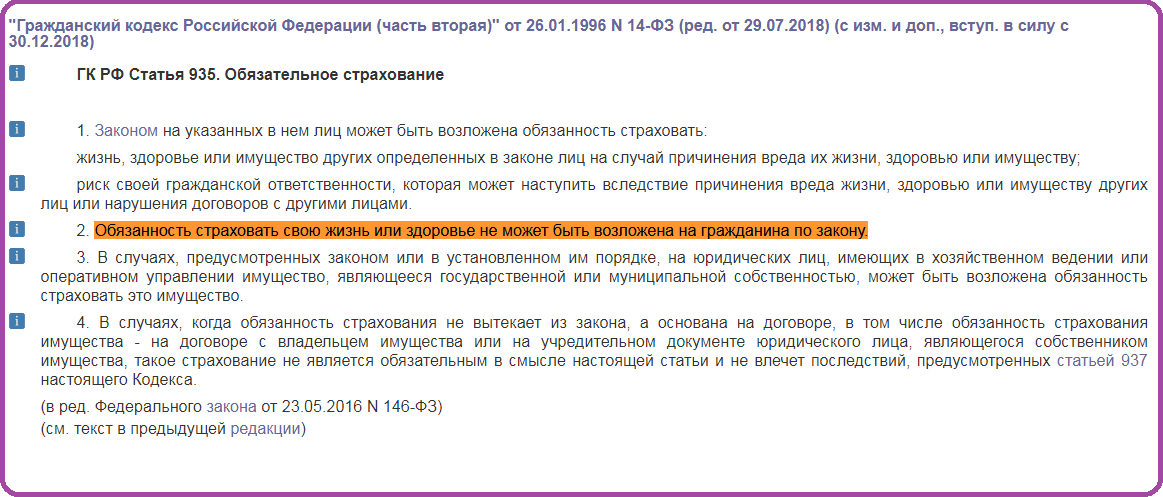

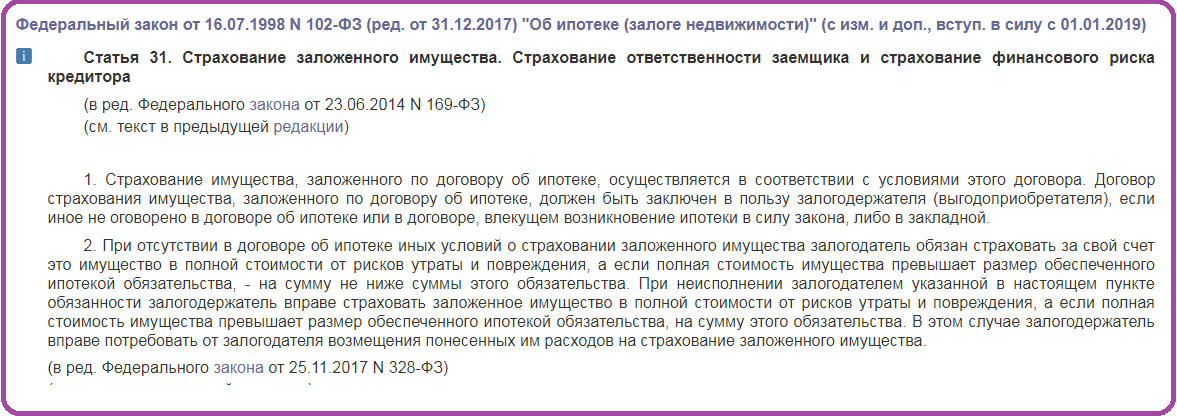

Если в банке вам сказали, что страховка обязательно, то вас ввели в заблуждение и это дает повод обратиться в суд. Услуга таким образом получается навязанной и вы можете вернуть потраченное. Существует только один вид страховок по кредиту, который является обязательным. Он связан с оформлением ипотеки. Со своей стороны банк при отказе от страховки несет повышенные риски. Большинство кредитных организаций в такой ситуации повышают процент по кредиту и делают перерасчет. Право на изменение ставки прописывается в кредитном договоре. По этой причине многие бояться отказываться о навязанной услуги. Что выгоднее — надо рассчитывать в каждом случае индивидуально.Обязательные и необязательные страховки

Не все страховки являются добровольными. Банки часто умалчивают тот факт, что страховка уже вписана в договор, искажают условия и преувеличивают минусы, связанные с отказом. Указание от 01.06.2016 должно защитить права клиентов, но невозможно надежно уберечь от ошибок того, кто сам не беспокоится о соблюдении своих прав. Поэтому всегда внимательно читайте все документы, которые подписываете. Случаи навязывания страхового полиса бывают связаны с несколькими популярными кредитами:- нецелевые потребительские;

- автомобильные;

- товарные;

- ипотечные;

- кредитные карты.

Многие забывают о том, что по кредитным картам тоже можно отказаться от страхового полиса с полным или частичным возмещением затрат. Это может быть титульное страхование, страховка жизни или финансовых рисков, сокращения или вреда имуществу. Нельзя отказаться только от страхования приобретаемого в кредит имущества от утраты. Это правило имеет большое значение при оформлении ипотеки. Узнать подробности можно из ФЗ 935 ГК РФ. Недопустимо требование застраховаться от потери работы, жизни или титула. Об этом также говорит ФЗ «Об ипотеке». Банки часто настаивают на выполнении своих требований вопреки закону.

Многие забывают о том, что по кредитным картам тоже можно отказаться от страхового полиса с полным или частичным возмещением затрат. Это может быть титульное страхование, страховка жизни или финансовых рисков, сокращения или вреда имуществу. Нельзя отказаться только от страхования приобретаемого в кредит имущества от утраты. Это правило имеет большое значение при оформлении ипотеки. Узнать подробности можно из ФЗ 935 ГК РФ. Недопустимо требование застраховаться от потери работы, жизни или титула. Об этом также говорит ФЗ «Об ипотеке». Банки часто настаивают на выполнении своих требований вопреки закону. Важно: Изменения от 2016 года не касаются случаев коллективных договоров. Они распространяются только на отношения между заемщиком и страховой компанией. Если банк включил страховку в коллективный договор, сам выступив в роли страхователя, то отказаться от такого полиса нельзя.Включение положения о страховке в коллективный договор по факту является продажей дополнительной услуги. Вернуть деньги в этом случае можно только с помощью опытного юриста. Затраты на специалиста такого уровня могут оказаться сравнимы со стоимостью полиса, поэтому надо хорошо подумать, прежде чем решаться на судебное разбирательство.

Как уточнить условия страхования

При оформлении кредита недостаточно расспросить менеджера банка. Необходимо самостоятельно прочитать договор прежде, чем ставить под ним свою подпись. Нередко по условиям кредита платежи за страховку банк сам отправляет страховщику. Если не сделать самостоятельный подсчет, можно даже не узнать, сколько вы платите сверх процентов по займу. В договоре прописаны все комиссии, отчисления, платежи по кредиту. Лучше всего отказываться от услуг, которые вам не нужны, раньше, чем заключите сделку. Не спешите соглашаться на кредит со страховкой, увидев в описании низкий процент и фразу «комиссии отсутствуют». Продукты с включенными дополнительными услугами только на первый взгляд кажутся более выгодными.Важно: Сморите не только на ежемесячный платеж, но и на сумму общей переплаты за весь срок кредита.Страховые полисы стоят в пределах 1-20% от суммы кредита. Согласно статистке, среднее значение — 10%. Проценты устанавливает не банк, а страховая компания, которая с ним сотрудничает. Стоимость полиса зависит от вида кредита и его размера. Рассмотрим пример потребительского кредита на 350 000 ₽. При стоимости страховки в 10% заплатить придется 35 000. При сроке возврата 3 года страховка увеличивает банковский процент примерно на 3,3% в год. Если банк предлагает кредит со страховкой по сниженной ставке 9%, то при подсчете они превращаются в 12,3%. Без страховки стоимость аналогичного кредита достигает 10,5% — это почти на 2 пункта меньше, чем по специальному «выгодному» предложению.

Как отказаться от страховки?

Банковские служащие объясняют все тонкости страхования только после того, как договор уже подписан. Как правило, они выдают информацию порциями при совершении каждого последующего шага. Это отличный способ тянуть время и позволить истечь всем законным срокам на отказ. Отсчет «периода охлаждения» начинается со следующего дня после даты подписания договора. Помните, что окончание периода пользования страховкой считается по тому моменту, когда ваша заявка поступила в страховую компанию.Отказ от страховки при подписании договора

Самое простое — отказаться от страховки во время подписания договора с банком. Воспрепятствовать этому никто не сможет, но есть «подводные камни». В таком случае банк может без объяснений отказать в выдаче кредита. Вторая возможность — увеличение процентной ставки по кредиту. Об этом должны четко предупредить в момент подписания договора. Крупные банки более лояльны к тем, кто не хочет пользоваться услугами страхования. МФО (микрокредитные организации) практически всегда отказывают в запрошенном кредите. Выше вероятность при отказе от страховки получить товарный кредит или автомобильный. В этих случаях гарантией возврата средств служит имущество, оформляемое в залог банку до момента погашения кредита.Отказ от страховки при действующем кредите

Если установленное законом время закончилось, договор о страховании все еще можно расторгнуть, в том числе и после получения денег. Для этого надо в течение первого полугода пользования кредитом написать и отправить в банк заявление о прекращении действия страхового полиса. Не все банки согласны на такое расторжение договора, но попробовать стоит. Заявление дополняется запросом перерасчета стоимости основного кредита и суммы внесенных платежей. При этом может измениться и сумма оставшегося долга. Скачать образец заявления об отказе от страховки на основании нарушения «Закона о потребителях»Досрочное погашение и возврат страховки

Добросовестные заемщики стараются вернуть кредит побыстрее и иногда погашают его досрочно. Страховой полис при этом продолжает действовать и можно вернуть оставшуюся часть оплаты по страховке. Например, при кредите на 24 месяца и сумме выплат по страховке 50 000 ₽ досрочное погашение произошло через год. Тогда можно вернуть половину уплаченной суммы — 25 000 ₽. Заявку о возврате подают в банк одновременно с заявлением о досрочном погашении. Обычно проблем не возникает. Второй вариант — подать заявление о возврате в саму страховую компанию, когда кредит полностью погашен. Помните, что страховка независимо от этого продолжает действовать. Будут учтены только те дни, которые остались на момент подачи документов. Образец для заполнения стоит поискать на сайте банка или страховой.Отказаться не получится, если…

- Пропущены все сроки для оформления заявления, в том числе 3 года, отпущенных на подачу иска в суд.

- Если нарушаются положения закона РФ.

- Если в договоре четко прописаны все условия оформления страховки, возможность отказа и есть пункт о невозможности возврата денег.

Пошаговая инструкция

- Решив отказаться от страховки, еще раз внимательно перечитайте кредитный договор и полис.

- Запросите образец заявления в страховой компании или банке.

- Если образца нет, заявление пишется в свободной форме, также его можно скачать из интернета.

- В заявлении укажите:

- фамилию, имя, паспортные данные (совпадающие с указанными в договоре);

- номер и дату подписания договора;

- причину отказа от страховки;

- проставьте дату подачи подачи заявления и подпись с расшифровкой.

- Отправляйтесь в офис страховой компании (или в банк) и лично подайте документы:

- заполненную заявку;

- свой паспорт и его копию;

- копию договора;

- чеки и квитанции об оплате.

Важно: Причиной отказа можно назвать досрочное погашение кредита, запрет на расторжение страховки в договоре кредитования, навязывание услуги.Если последовал отказ от расторжения договора, есть два пути:

- подать иск в суд;

- отправить жалобу в Роспотребнадзор.

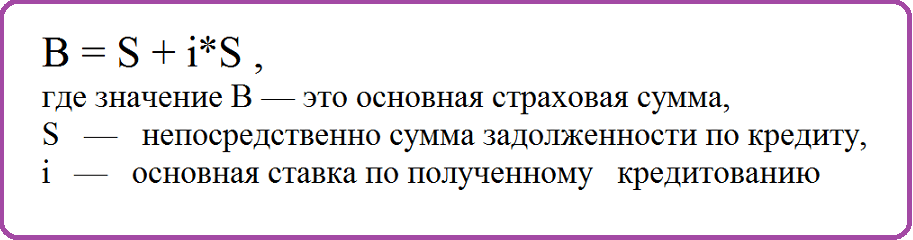

Расчет процентов по страховке

Принять правильное решение о пользовании страховкой поможет расчет процентов по формуле, применяемой в банковской практике. Легкий способ уточнить стоимость страховки — проверить по калькулятору на сайте банка, в котором вы берете кредит.

Легкий способ уточнить стоимость страховки — проверить по калькулятору на сайте банка, в котором вы берете кредит. Документы для обращения в суд

Банк имеет право отказать заемщику, обосновав свое решение. Вам нужно получить отказ в письменной форме и с документами в руках отправляться решать дело в суде. Сохраняйте все квитанции, чеки и платежные поручения — они понадобятся в качестве доказательств. Образец заявление для подачи иска в суд есть в канцелярии и на многочисленных сайтах в интернете. К нему прикладывают следующий пакет документов:- паспорт заявителя и его ксерокопию;

- договор кредитования;

- связанный с ним страховой полис;

- отказ, полученный в банке в письменном виде;

- доказательства выполненных вами платежей;

- доказательства навязывания услуг (предусмотрительные люди записывают переговоры с менеджерами банка на смартфон или диктофон).

Важно: Будьте готовы к тому, что вам понадобиться помощь профессионального юриста. Его услуги оплачиваются по мере рассмотрения дела, а после вынесения судебного решения проигравшая сторона компенсирует затраты выигравшей.Если платеж за страховку разбит на части и был внесен банком в ежемесячный платеж без предупреждения, велики шансы выиграть суд. То же самое касается случаев включения подключения страховки в общую сумму кредита. Таким путем увеличивается сумма процентов и ущемляются права клиента. В том случае, если вы осознанно выбрали программу кредита с пониженным процентом со страховкой, а в договоре подробно указаны условия для отказа от полиса, то суд может отказать.

Вероятность выиграть суд

Многие обращения к адвокатам вызваны тем, что банки затягивают процесс возврата денег. В этом случае дело не доходит до суда. Если сумма не пришла на счет через 10 дней, стоит повторить запрос и запросить отчет об отправке перевода. Проблема разрешается самое большее через месяц. Если начато судебное разбирательство из-за отказа банка или страховой компании расторгнуть страховку, то шансы на победу велики. Пос статистике 80% исков решаются в пользу заемщиков. Кроме возврата страховой премии происходит перерасчет суммы кредита. Особенно внимательно суд относится к случаям нарушения прав потребителей.

Рейтинг страховых компаний

Назовем несколько крупный компаний, условия работы которых соответствуют требованиям российского законодательства. Эти компании активно сотрудничают с банками, ориентированными на кредитование частных лиц на наиболее доступных условиях.- ООО Сосьете женераль — старейшая страховая компания родом из Франции. Работает строго в рамках закона, шаблон заявления открыт для скачивания на официальном сайте. Надежна, ориентирована на клиентов банков, финансово устойчива. Для заемщиков предлагает пять программ страхования.

- Росгосстрах — отечественный страховщик с самым большим опытом на этом рынке. Не всегда вписывает условия расторжения в договоре. В этом случае руководствуется положениями российского законодательства. Удобный сайт, мобильное приложение, возможность отслеживать ход дела в личном кабинете онлайн. Раздела для клиентов банков нет.

- Ренессанс Страхование — компания позиционируется как универсальная. Все нужные шаблоны заявлений выложены на сайте, заявлен возврат согласно требованиям закона. На сайте есть раздел «Отказаться от купленного полиса».

- Ингосстрах — еще одна компания с большой отечественной историей. Действует в рамках закона, но сведений на официальном сайте недостаточно. Широкий выбор программ, но услуги для заемщиков не анонсированы.

- АльфаСтрахование — компания-партнер крупного банка, ориентированного на работу с физическими лицами. На сайте есть не только шаблон, но и форма для заполнения и распечатывания запроса на отказ от страховки. Правила расторжения договора соответствуют закону, особых условий нет. Предлагает более 100 страховых продуктов.